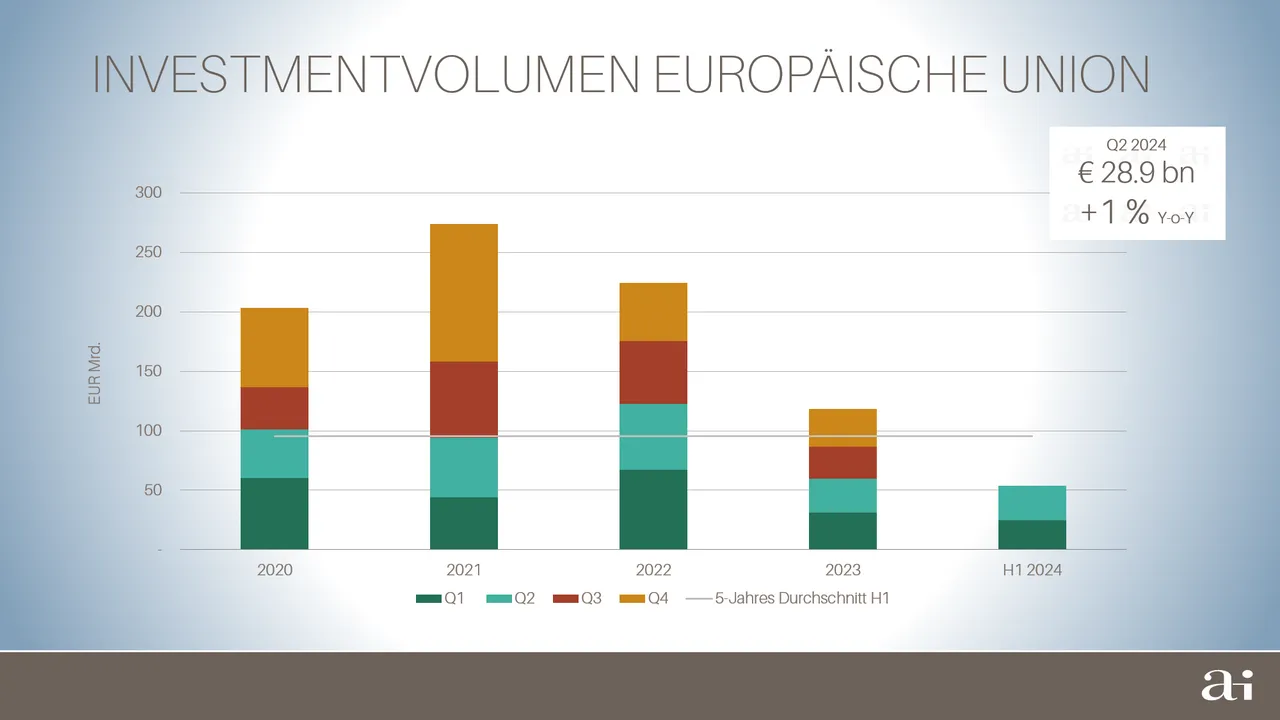

Laut der aktuellen Marktanalyse von Arnold Immobilien zeichnet sich am EU-Investmentmarkt im 2. Quartal 2024 mit einem Transaktionsvolumen von rund EUR 28,9 Mrd. (+1 % Y-o-Y) erstmals seit 2022 wieder eine positive Entwicklung ab. Im Vergleich zum ersten Quartal 2024 legte die Investmentaktivität sogar um rund 17 % zu.

Allerdings schreitet die Erholung in den einzelnen Märkten sehr unterschiedlich voran. Die Schwergewichte Deutschland (–6 % Y-o-Y) und Frankreich (–11 % Y-o-Y) befinden sich immer noch in einer leichten Phase des Abschwungs, während in sämtlichen anderen Ländern bzw. Regionen bereits deutliche Zuwächse beim Investmentvolumen registriert wurden. Das stärkste Wachstum wurde in der Region CEE (EU) mit 64 % verzeichnet, gefolgt von den Niederlanden (+32 %), Italien (+29 %), Spanien (+14 %) und Nordics (EU) (+12 %).

„Mit Ausnahme von Spanien verzeichnen die genannten Länder und Regionen erfreulicherweise auch im gesamten ersten Halbjahr eine deutliche Erholung der Transaktionsdynamik.“—Markus Arnold, CEO und Gründer von Arnold Immobilien.

Büro, Wohnen und Logistik sind stärkste Assetklassen im Q2 2024

Mit einem Transaktionsvolumen von rund EUR 13,2 Mrd. und 26 % des Gesamtvolumens bleibt im zweiten Quartal Büro weiterhin die stärkste Assetklasse. Im Vergleich zum Vorjahreszeitraum stieg das Investmentvolumen von Büroimmobilien um rund 5 %. Eine noch dynamischere Erholung zeigt sich mit einem Plus von etwa 11 % Y-o-Y im Bereich der großvolumigen Wohninvestments.

„Allerdings steht einer annähernd stabilen Entwicklung in den Bereichen Logistik und Hotel ein Rückgang von rund 13 % bei Einzelhandelsimmobilien gegenüber.“—Martin Ofner, Leiter Marktanalyse Arnold Immobilien.

Börsennotierte Immobiliengesellschaften sind wieder auf Käuferseite aktiv

Die aktivsten Käufergruppen am EU-Investmentmarkt im ersten Halbjahr 2024 sind weiterhin institutionelle und private Investoren. Während der Anteil am Gesamtvolumen bei institutionellen Investoren im Jahresvergleich von 49 % auf 42 % gesunken ist, konnten private Investoren ihren Marktanteil von 33 % auf 38 % erhöhen. Einen im langjährigen Vergleich weit überdurchschnittlichen Anteil konnten im ersten Halbjahr 2024 mit 12 % auch Immobiliennutzer verbuchen, die ihre angemieteten Immobilien von den bisherigen Vermietern erwarben. Nach einem annähernden Ankaufsstopp von öffentlich gelisteten und gehandelten REITs und Immobilien-AGs im vergangenen Jahr (rund 2 % des Investmentvolumens oder etwa EUR 1,2 Mrd. im H1 2023), tritt diese Käufergruppe 2024 wieder aktiver am Markt auf. So verdreifachte sich das Transaktionsvolumen im Jahresvergleich auf rund EUR 3,6 Mrd. oder 8 % des Gesamtvolumens. Insbesondere die Bereiche Retail (+850 % Y-o-Y), Logistik (+220 % Y-o-Y) und Wohnen (+228 % Y-o-Y) standen im Fokus der Ankaufsaktivitäten von Börsennotierte Immobiliengesellschaften. Bei Büroimmobilien hat sich das Ankaufsvolumen dieser Käufergruppe hingegen im Jahresverlauf nochmals halbiert.

EU-Spitzenrenditen zur Jahresmitte vollständig stabilisiert

Nach mittlerweile zwei Jahren, die in jedem Quartal teilweise deutliche Renditesteigerungen aufwiesen, zeigte sich die Entwicklung der durchschnittlichen Spitzenrenditen in den bedeutenden Investmentmärkten der Europäischen Union im Q2 2024 erstmals wieder stabil. „Da bereits im ersten Quartal nur noch geringfügige Renditesteigerungen registriert wurden, gehen wir von einer nachhaltigen Stabilisierung des Renditeniveaus aus“, schlussfolgert Martin Ofner.

Die durchschnittliche Spitzenrendite für Büroimmobilien in den wichtigsten analysierten EU-12 Investmentmärkten lag im Q2 2024 unverändert bei rund 5,15 %. Einzelhandelsimmobilien verzeichneten aufgrund der einsetzenden Renditekompression in Prag sogar eine Reduktion der EU-12 Spitzenrendite von rund 5 Basispunkten und liegen bei etwa 4,80 % für Geschäftshäuser, 6,65 % für Einkaufszentren und 6,20 % für Fachmarktzentren.

Finanzierungssituation verbessert sich langsamer als erwartet

Anfang August näherte sich der 3-Monats-Euribor erstmals wieder der psychologisch wichtigen Marke von 3,50 %. Die Prognosen für die weitere Zinsentwicklung wurden auf Basis des verzögerten Zinssenkungspfads der internationalen Zentralbanken in geringem Ausmaß nach oben korrigiert. Laut der letzten Version der EZB Survey of Monetary Analysts vom Juli 2024 wird zum Jahresende ein 3-Monats-Euribor von rund 3,20 % erwartet. Für Mitte 2025 wird sogar ein merklich attraktiverer Zinssatz von etwa 2,50 % für wahrscheinlich erachtet.

Positiver Ausblick auf das Jahresende 2024

Langfristige Bewertungszyklen in vielen EU-Märkten haben in den vergangenen Quartalen deutliche Abweichungen zwischen Buchwerten und aktuellen Marktwerten ergeben, wodurch eine erfolgreiche Preisfindung zwischen Käufer und Verkäufer erschwert wurde. Durch die nun aktuell auch von der EZB öffentlich geforderte zügigere Anpassung der Bewertungen durch diverse Großbanken ist für das zweite Halbjahr im betreffenden Bereich von positiven Impulsen für den Transaktionsmarkt auszugehen.

Nachdem sich sowohl die Investmentaktivität als auch die Renditelevel im zweiten Quartal stabilisiert haben, geht Arnold Immobilien von einem durch mehr Marktaktivität geprägten zweiten Halbjahr aus. Trotz eines geringfügig verzögerten Zinssenkungspfads ist zu erwarten, dass sich die Finanzierungskonditionen bis zum Jahresende weiter und im Laufe des nächsten Jahres auch signifikant verbessern sollten.