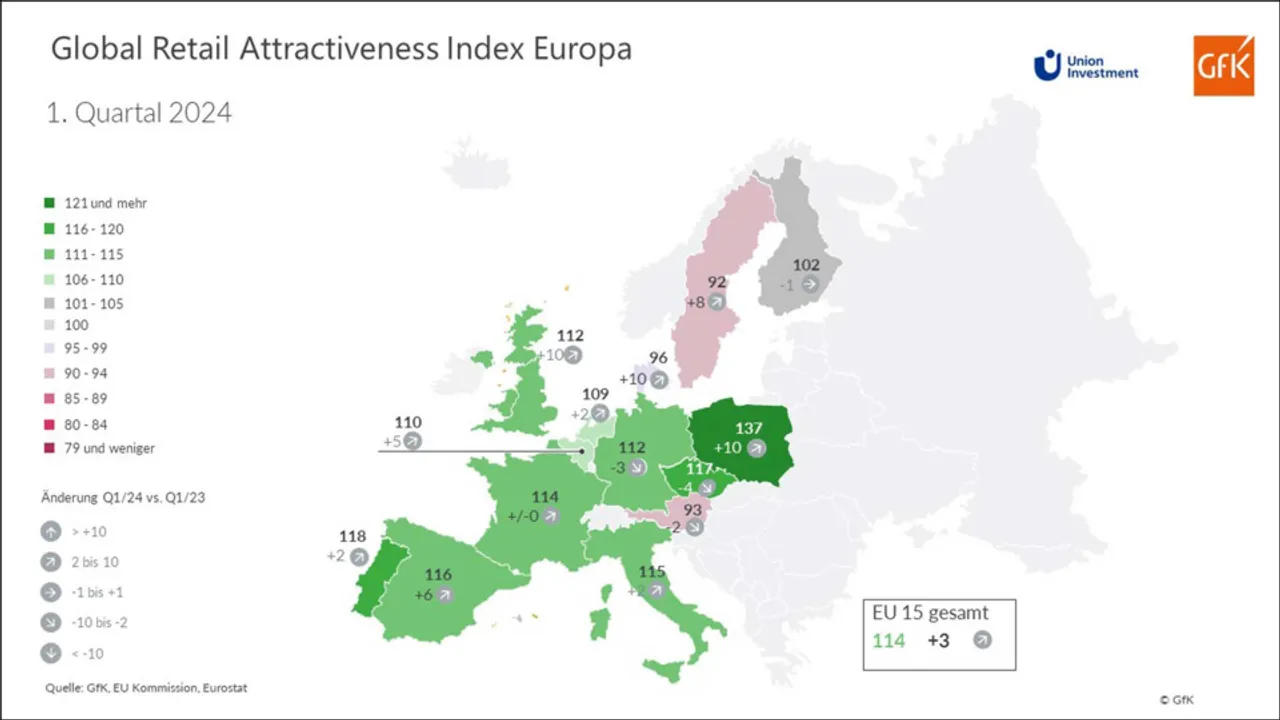

Der Positivtrend an den europäischen Einzelhandelsmärkten verfestigt sich. Nachdem die Märkte bereits im ersten Quartal 2023 erste Erholungstendenzen gezeigt haben, die dann im zweiten Quartal 2023 an Kraft und Breite gewonnen haben, weist der Trendpfeil auch im ersten Quartal 2024 bei der Mehrzahl der Länder weiterhin nach oben. Neun der insgesamt 15 im Global Retail Attractiveness Index (GRAI) von Union Investment und GfK abgebildeten europäischen Einzelhandelsmärkte legen binnen Jahresfrist zu. Insgesamt weist der Indikator jetzt 114 Punkte auf, gegenüber dem Vorjahr ist dies ein leichtes Plus von drei Zählern. Besonders kräftig fallen die Zuwächse in Großbritannien sowie in Dänemark und Polen mit jeweils 10 Punkten sowie in Schweden mit einem Plus von 8 Zählern aus. Leicht zurückgegangen sind die Werte nur in Tschechien (minus 4 Punkte), Deutschland (minus 3 Punkte), Österreich (minus 2 Punkte) und Finnland (minus 1 Punkt).

„Die Stimmung der Verbraucherinnen und Verbraucher ist in allen 15 Märkten gegenüber dem Vorjahr gestiegen, überwiegend sogar zweistellig und besonders signifikant in Polen, UK und den südeuropäischen Märkten. Hinzu kommt eine erfreuliche Entwicklung bei den Einzelhandelsumsätzen. Beides trägt dazu bei, dass der EU-15-Index einen neuen Höchststand seit 2018 erreicht“, sagt Markus Diers, Leiter Asset Management Retail bei Union Investment. Die Verbraucherstimmung (91 Punkte) verbessert sich gegenüber dem ersten Quartal 2023 um 12 Punkte, während der Einzelhandelsumsatz (138 Punkte) um 5 Zähler zulegt. Nahezu unverändert zeigt sich demgegenüber – trotz gestiegener Umsätze – die Stimmung auf der Händlerseite (95 Punkte). Auch der Arbeitsmarktindikator (137 Punkte) bleibt auf seinem Vorjahresniveau.

CEE und Südeuropa dominieren die Spitzengruppe

Angeführt wird das Länderranking im EU-15-Index weiterhin von Polen (137 Punkte), das gegenüber dem Vorjahr um zehn Punkte zulegen kann. Platz zwei und drei behaupten Portugal und Tschechien mit 118 bzw. 117 Punkten. Neu in die Spitzengruppe rückt Spanien mit 116 Punkten auf, gefolgt von Italien und Frankreich (115 bzw. 114 Punkte). Bedingt durch das schwache Retail Sentiment erreicht Deutschland (112 Punkte) im aktuellen Länderranking nur Platz Sieben.

„Die positive Entwicklung des GRAI ist ein weiterer Hinweis darauf, dass der Einzelhandel die Trendumkehr nach der Pandemie geschafft hat“, sagt Andreas Löcher Leiter Investment Management Operational bei Union Investment. „Nicht zu übersehen ist gleichzeitig, dass sich der Einzelhandelsmarkt mit hoher Dynamik weiter polarisiert. Die Zweiteilung bringt vor allem im Bereich Convenience und Experience Gewinner hervor. Das heißt: auf der einen Seite Nahversorgung und auf der anderen Seite Best-in-Class-Shopping. Vor allem Shopping-Destinationen in exzellenten Mikrolagen, die unter anderem auch vom Tourismus profitieren, wie zum Beispiel das ALEXA in Berlin oder das Palladium in Prag aus unserem Portfolio, bleiben attraktiv und dürften verstärkt Investorenkapital anziehen. Außerhalb dieser beiden krisenresilienten Teilsegmente wird es hingegen zu erhöhten Transformationsanstrengungen kommen müssen, um den Anschluss nicht zu verlieren.“

Überseeregionen hinken der Entwicklung noch hinterher

Während die europäischen Einzelhandelsmärkte ihren Weg aus der Krise gefunden haben, hinkt die Entwicklung auf den nordamerikanischen Märkten noch hinterher. Vor allem aber bleibt die Region Asien/Pazifik weiter deutlich hinter Europa zurück. Der Nordamerika-Index im GRAI verbessert sich im Jahresverlauf leicht um drei Punkte und liegt zum Ende des ersten Quartals 2024 bei einem nur durchschnittlichen Wert von 99 Punkten. Der Retail Index in Asien/Pazifik verharrt auf seinem schwachen Niveau von 92 Punkten. Der Abstand zum EU-Retail-Index wächst damit auf 22 Punkte.

Der leichte Zuwachs wird in Nordamerika in erster Linie von der verbesserten Stimmung der Konsumentinnen und Konsumenten (plus 15 Punkte) getragen. Dagegen belastet der Arbeitsmarkt (minus 9 Punkte) den Index. Ein ähnliches Bild mit einem verbesserten Verbrauchersentiment aber schwächelndem Arbeitsmarkt zeigt der Retail-Index für Asien/Pazifik.

Zu den Gewinnern in den beiden Übersee-Regionen gehören Sükorea (plus 5 Punkte), die USA (plus 3 Punkte) und Japan (plus 2 Punkte). Die größten Einbußen binnen Jahresfrist müssen Australien (minus 17 Punkte) und Kanada (minus 3 Punkte) hinnehmen. Der kanadische Einzelhandelsmarkt verliert den Anschluss und befindet sich im globalen Länderranking des GRAI unverändert auf dem letzten Platz.

Zur Methodik

Der Global Retail Attractiveness Index (GRAI) von Union Investment bildet die Attraktivität der Einzelhandelsmärkte von insgesamt 20 Ländern in Europa, Amerika und Asien-Pazifik ab. Dabei bedeuten 100 Indexpunkte eine durchschnittliche Bewertung. In den EU-15-Index gehen die Indizes der EU-Länder Schweden, Finnland, Dänemark, Deutschland, Frankreich, Italien, Spanien, Österreich, Niederlande, Belgien, Irland, Portugal, Polen und Tschechien ein, zusätzlich Großbritannien, gewichtet mit ihrer jeweiligen Bevölkerungszahl. In den Nordamerika-Index gehen die Indizes der USA und Kanadas ein; der Asien-Pazifik-Index berücksichtigt Japan, Südkorea und Australien.

Halbjährlich vom Marktforschungsunternehmen GfK ermittelt, setzt sich der Global Retail Attractiveness Index aus zwei Stimmungsindikatoren und zwei datenbasierten Indikatoren zusammen. Alle vier Faktoren gehen gleichgewichtet, d.h. mit jeweils 25 Prozent, in den Index ein. In den Index fließt sowohl die Stimmung der Nachfrageseite (Consumer Confidence) als auch die Stimmung der Angebotsseite (Business Retail Confidence) ein. Als quantitative Input-Faktoren werden die Veränderung der Arbeitslosigkeit und die Entwicklung des Einzelhandelsumsatzes (rollierend 12 Monate) in den GRAI einbezogen. Nach Standardisierung und Transformation haben die Input-Faktoren jeweils einen Mittelwert von 100 sowie einen theoretischen Wertebereich von 0 bis 200 Punkte. Dem Index liegen Daten aus aktuellen Quellen von GfK, EU-Kommission, OECD, Trading Economics, Eurostat sowie der nationalen Statistikämter zugrunde. Die dargestellten Veränderungen beziehen sich jeweils auf den entsprechenden Zeitraum des Vorjahres (Q1 2023).