Die Ergebnisse in Kürze

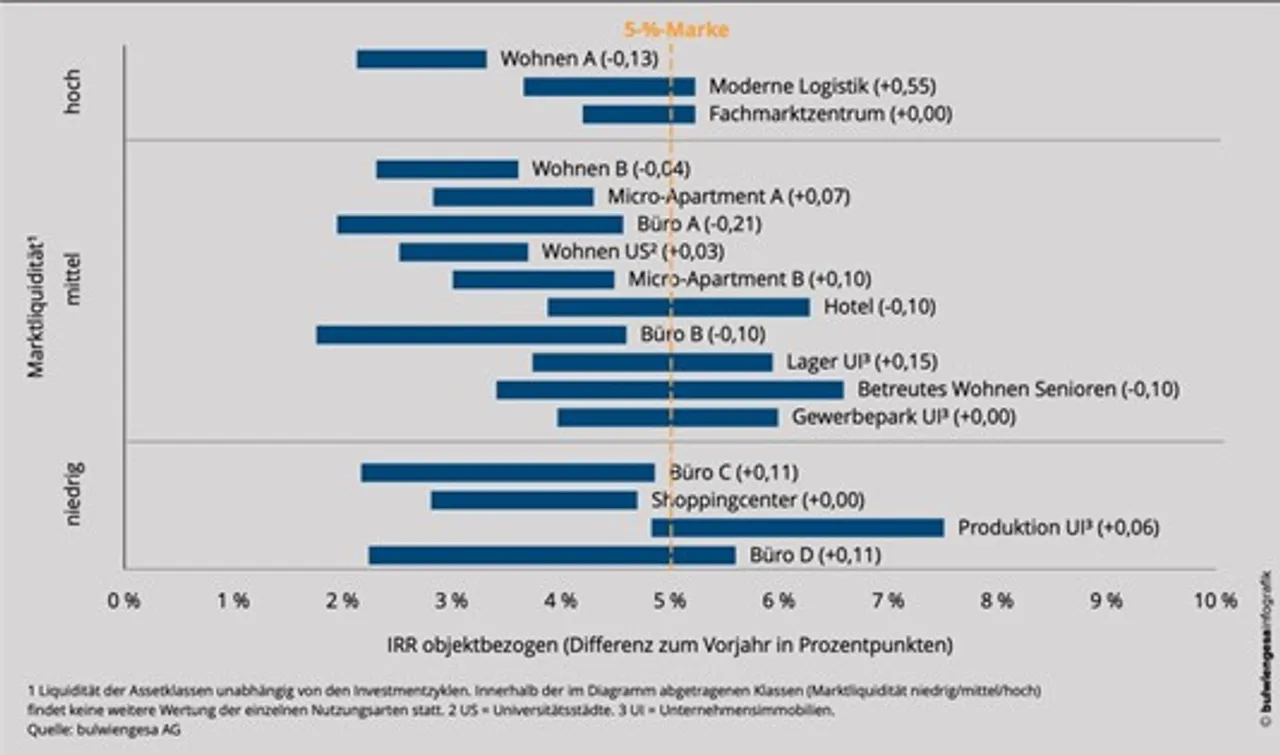

Der deutsche Immobilienmarkt 2025 ist von einer weitgehenden Stag- nation geprägt. Die aktuelle "5% Studie 2025" der bulwiengesa AG, die heute in München vorgestellt wurde, dokumentiert einen Markt in Warteposition. Parallel dazu gewinnen Nischensegmente wie Microliving durch strukturelle Veränderungen an Attraktivität, und sekundäre Standorte sowie Universitätsstädte etablieren sich als interessante Investitionsalternativen. Der Markt belohnt zunehmend professionelles Asset-Management und Spezialkenntnisse – ein Trend, der die Spreu vom Weizen trennt.

Gewerbeimmobilien: Unsicherheit blockiert den Markt

Der Gewerbeimmobilienmarkt verharrt weiterhin in einer ausgeprägten Abwartehaltung. Besonders im Büro- markt löst sich die Unsicherheit nicht auf. "Die Fragezeichen bezüglich der zukünftigen Nachfrage nach Büroflächen und des CapEx-Bedarfs bei Beständen aufgrund des gestiegenen energetischen Sanierungsbedarfs bleiben bestehen", erklärt Sven Carstensen, Vorstand der bulwiengesa AG.

In A-Märkten zeigen Büroimmobilien mit 3,91% IRR eine leichte Entspannung um 21 Basispunkte, doch der Transaktionsmarkt bleibt fragmentiert. Die Preisvorstellungen von Käufern und Verkäufern klaffen oft nach wie vor weit auseinander.

Produktionsimmobilien führen Renditeranking an

Produktionsimmobilien stehen wieder an der Spitze des Renditerankings der Studie. Mit einem IRR-Basiswert von 6,14% bieten sie Investoren überdurchschnittliche Perspektiven, erfordern jedoch spezialisiertes Management-Know-how und sind eng mit konjunkturellen Schwankungen verknüpft.

Florian Baumann und Klaus Beine, beide Partner bei ADVANT Beiten im Bereich Real Estate, sehen in dieser Entwicklung einen wichtigen Wandel: "Der Markt differenziert sich zunehmend aus. Investoren, die bereit sind, sich intensiver mit spezialisierten Immobiliensegmenten auseinanderzusetzen, werden mit attraktiven Renditen belohnt. Gleichzeitig steigen aber auch die Anforderungen an das Asset-Management erheblich."

Logistik erreicht erstmals 5%-Marke

Moderne Logistikimmobilien haben 2025 die symbolische 5%-Schwelle überschritten und erreichen einen IRR-Basiswert von 4,93% – ein Anstieg um rund 60 Basispunkte. "Die Mietsteigerungen lagen leicht über dem Vorjahr, wodurch sich selektiv gute Einstiegschancen ergeben", so Carstensen. Die Core-Spanne erstreckt sich von 3,66% bis 5,23%.

Trotz des eingetrübten wirtschaftlichen Gesamtumfelds bleibt die Nachfrage nach hochwertigen Logistikimmobilien stabil, wobei die Qualität zunehmend zum entscheidenden Faktor wird.

Wohnen: Stabiles Umfeld bei erhöhtem Investoreninteresse

Bei Wohnimmobilien zeigt sich ein stabiles Renditebild ohne dramatische Bewegungen. A-Märkte verzeich- nen mit 2,8% IRR einen geringfügigen Rückgang von 15 Basispunkten, während B-Märkte (3,01% IRR) und Universitätsstädte (3,24% IRR) leicht zulegen.

"Das Interesse an Wohninvestments hat im Jahr 2025 deutlich zugelegt – insbesondere auch außerhalb der A- Märkte", berichtet Carstensen. "Dieser Trend dürfte sich fortsetzen." Die Spanne für Core-Immobilien in A- Märkten reicht von 2,1% bis 3,3%.

Microliving profitiert vom Wohnraummangel

Möblierte Apartments verzeichnen eine positive Entwicklung mit IRR-Werten von 4,11% in A-Städten und 4,32% in B-Städten. Der anhaltende Wohnraummangel in deutschen Städten schafft kontinuierliche Nach- frage nach diesen flexiblen Wohnlösungen.

Weitere Assetklassen zeigen moderate Entwicklungen

Hotelimmobilien zeigen eine kontinuierliche Stabilisierung mit Basiswerten zwischen 4,49% und 4,87% für 2- bis 4-Sterne-Hotels. Fachmarktzentren mit Lebensmittelfokus bleiben bei 4,34% IRR konstant nachgefragt, während Shoppingcenter mit 4,89% meist nur als Repositionierungsprojekte gehandelt werden.

Non-Core-Segment für Spezialisten

Florian Baumann und Klaus Beine sehen im Non-Core-Bereich wachsende Opportunitäten: "Renditeorien- tierte Investoren finden im Distressed-Immobiliensegment zunehmend attraktive Chancen, während instituti- onelle Anleger diese Objekte aufgrund mangelnder ESG-Konformität meiden. Die zentrale Herausforderung wird sein, zu identifizieren, welche notleidenden Immobilien sich überhaupt noch für den institutionellen Markt aufbereiten lassen."

Büroimmobilien im Non-Core-Bereich können bis zu 10% IRR erreichen, bergen jedoch auch Totalausfallrisi- ken. "Während Renditen von 10% winken, droht gleichzeitig der Totalausfall", warnt die Studie.

Über die 5 %-Studie

Die 5 %-Studie bietet seit 2015 einen kompakten Marktüberblick und liefert einen neuen Ansatz bei der Be- schreibung von Immobilienmärkten. Anhand eines dynamischen Modells ermittelt die Studie die wahrschein- liche interne Verzinsung (IRR) einer Investition bei einer angenommenen Haltedauer von zehn Jahren. Damit können jährliche Renditen für Investitionen berechnet und die Ertragsaussichten verschiedener Assetklassen gegenübergestellt werden. Die interne Zinsfußmethode unterscheidet sich von einer am Markt üblichen stati- schen Renditebetrachtung und findet bei vielen Investoren Anwendung. Die Einordnung von Immobilienin- vestments erfolgt nach Core- und Non-Core-Assets. Kriterien sind Cashflow-Sicherheit und Liquidität.