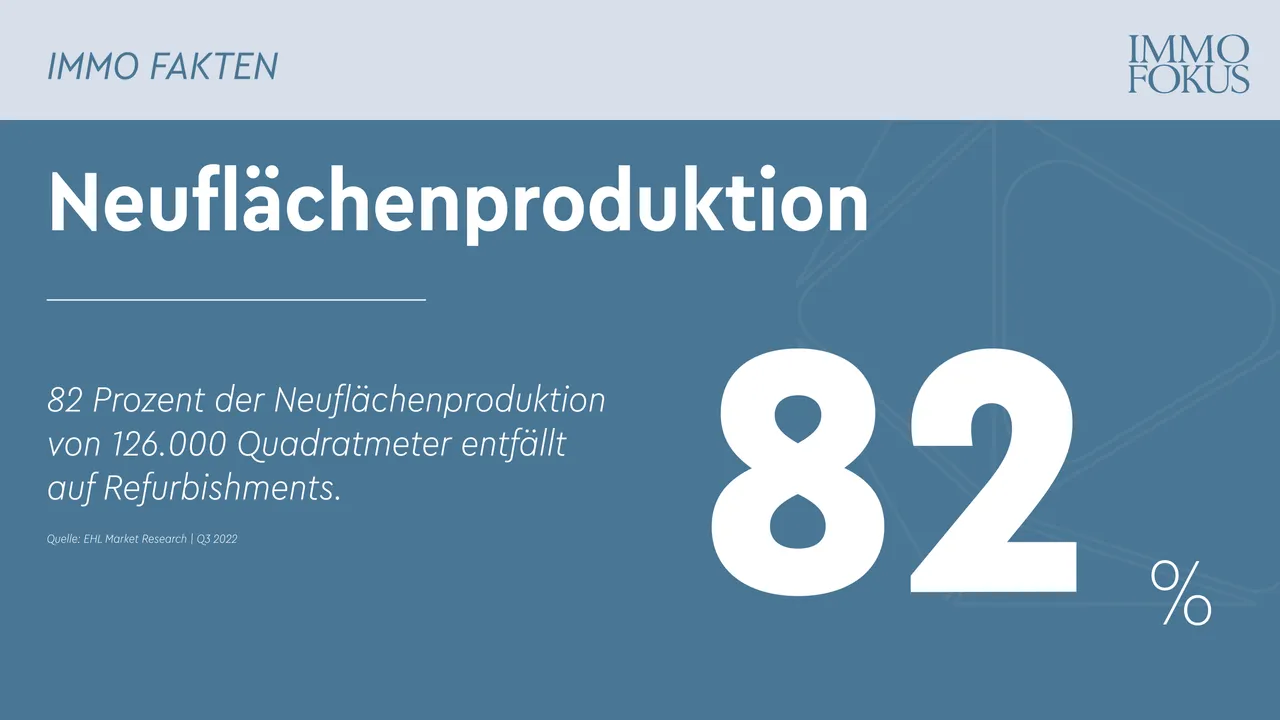

Die Neuflächenproduktion wird sich 2022 mit 126.000 Quadratmeter im Vergleich zum Vorjahr fast verdoppeln. Das sehr niedrige Fertigstellungsvolumen der letzten 3 Jahre kann damit aber nicht ausgeglichen werden, weshalb die Leerstandsrate auf ein Rekordtief von 4,1 Prozent sinkt. Dazu trägt auch bei, dass durch die Fertigstellungen nur zu einem geringen Teil zusätzliche, neue Büroflächen geschaffen werden, da 82 Prozent auf Refurbishments entfallen (z.B. „Quartier Lassalle“ mit ca. 78.000 Quadratmeter). Da bereits fast 90 Prozent der 2022 zur Fertigstellung gelangenden Büroflächen vorverwertet sind, können auch heuer wieder einige größere Gesuche kurzfristig nicht bedient werden. Erst 2023/2024 gelangen z.B. mit dem VIO Plaza , Urban Garden, Grand Central und Francis wieder Top-Objekte in perfekten Lagen zur Fertigstellung.

Investmentmarkt

Seit 2008 haben wir den wohl längsten positiven Entwicklungszyklus der Immobilienwirtschaft gesehen, jedoch dürfte die fortwährende Aufwärts-entwicklung aufgrund des steigenden Zinsumfelds mittlerweile beendet sein, was sich bei vielen Transaktionen aktuell zeigt.

Da diese Entwicklung alle Segmente betrifft, wird sich dem Trend auch keine Nutzungskategorie entziehen können, allerdings werden die Top-Objekte aus den jeweiligen Segmenten weniger stark davon betroffen sein als die Immobilien, die mit Leerstand bzw. technischen Defiziten kämpfen.

So hat sich auch die Assetklasse Büro in den letzten Jahren sehr guter Nachfrage erfreut. Entsprechend dem seinerzeit allgemeinen Trend auf dem Immobilien-Investmentmarkt sind dabei die Renditen für Spitzenprodukte auf einen historischen Tiefstand gesunken, während das Mietniveau tendenziell leicht gestiegen ist.

Mit Beginn der Covid-19 Pandemie gab es dann eine deutliche, preisliche Differenzierung zwischen dem Top-Bürosegment und den nachgelagerten Qualitätssegmenten. Objekte in sehr guten Lagen mit langfristigen, bonitätsstarken Mietern und einer nachhaltigen Gebäudestruktur, die den steigenden Nachhaltigkeitsanforderungen der EU-Taxonomie gerecht werden, waren stark nachgefragt, während ältere, nicht nachhaltige Objekte mit schwacher Vermietung preislich zwar mit Renditeaufschlägen u kämpfen hatten, aber nach wie vor ebenfalls gut nachgefragt waren.

Das aktuell sehr volatile und steigende Zinsumfeld, die Unsicherheiten durch die Ukrainekrise und die Inflation zeigen nun jedoch auch Einfluss auf das Spitzensegment und führen aktuell zu Preisanpassungen und in vielen Fällen zu Abwarten auf Investorenseite.

Allerdings ist der österreichische Büromarkt seit jeher durch seine Stabilität und geringe Volatilität gekennzeichnet. Während in anderen europäischen Märkten wie Frankfurt, Paris oder Berlin die Mieten in guten Zeiten sprunghaft ansteigen, ist der österreichische Markt eher durch seine Kontinuität und Stabilität gekennzeichnet. Das Preisniveau entwickelt sich hierzulande deutlich langsamer mit wenig Platz für Spekulation. Dadurch ist allerdings auch das Rückfallpotential gerade in volatilen Zeiten viel geringer was aktuell positiv zu spüren ist.

Auch wenn die Zeiten momentan etwas herausfordernder sind, wird die Assetklasse Büro auch zukünftig eine wichtige Rolle auf dem Investmentmarkt spielen und einer fundamentalen Nachfrage von Seiten institutioneller wie auch privater Investoren gegenüberstehen. Allerdings ist das Thema Energieeffizienz in Verbindung mit ESG und EU-Taxonomie eine große Herausforderung und Objekte, auf die das nicht zutrifft, bergen große Potentiale, die von darauf spezialisierten Marktteil-nehmern gehoben werden können.